本文

住民税(村民税・県民税)の特別徴収

事業主の皆さまが国の所得税と同様に特別徴収義務者として、納税義務者に支払う給与から毎月徴収し、納税義務者の住所地の市町村に納入していただく制度を「特別徴収」といいます。

地方税法第321条の4および各市町村の条例により、給与所得者の個人住民税は原則として特別徴収により納めていただくことになっています。

特別徴収のメリット

- 従業員の居住市町村ごとに税額を振り込む必要はありますが、所得税と違い、税額計算は市町村で行い、従業員ごとに税額を通知します。

- 金融機関によっては住民税特別徴収代行サービスを提供している場合もあり、金融機関の窓口まで出向くことなく納付ができます。

サービスの有無および詳細については、お取引先の金融機関などにお問い合わせください。 - 「従業員が個々に納税のために金融機関に行く手間が省ける」「住民税の納め忘れがなくなる」など、納税者である従業員にとってたいへん便利な制度です。

- 普通徴収が原則として年4回納付であるのに対し、特別徴収は年12回納付となるため、1回あたりの負担が少なくてすみます。

従業員が常時10人未満の事業所については、申請により年12回の納期を2回にまとめて納付することもできます。

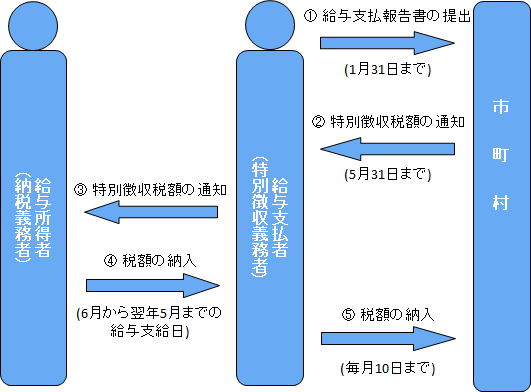

特別徴収の流れ

1.特別徴収税額の通知

市町村から5月31日までに特別徴収税額の通知を送付しますので、給与の支払いを受けている納税義務者に対し特別徴収義務者から通知していただきます。

2.特別徴収による徴収金の納入

通常、特別徴収税額総額の12分の1の額を6月から翌年5月まで毎月支払う給与から徴収し、徴収した月の翌月10日までに市町村へ納入します。

特別徴収で必要となる申請書

- 給与所得者異動届出書[Excelファイル/112KB]

個人村民税が特別徴収されている給与所得者(納税義務者)に退職や転勤などで異動があった場合に給与支払者より提出していただく届出書です。 - 特別徴収義務者の所在地・名称等変更届出書[Excelファイル/67KB]

特別徴収義務者の所在地や名称などが変更になった場合に、給与支払者より提出していただく届出書です。 - 特別徴収への切替届出書[Excelファイル/77KB]

個人村民税を普通徴収されている納税義務者が、途中入社などで特別徴収(給料天引き)することとなった時に、給与支払者より提出していただく届出書です。 - 村税・県民税特別徴収税額の納期の特例申請書[Excelファイル/22KB]

特別徴収による税額を12月と6月の2回に分けて納入するための申請書です。 - 特別徴収税額通知受取方法変更届出書 [Excelファイル/65KB]

eLTAXで給与支払報告書を提出する際に選択した特別徴収税額通知の「受取方法」や「メールアドレス」の変更を希望する場合に使用する届出書です。

普通徴収が選択できるケース

山梨県内の全市町村において、個人住民税の特別徴収の完全実施を行うことになりましたが、以下のようなケースの場合、給与支払報告書と一緒に提出することで、普通徴収を選択することができます。

- 総受給者数(専従者・乙欄・退職者を除いた合計)が2名以下の場合

- 他の事業所で特別徴収・普通徴収として扱う乙欄該当者の場合

- 毎月の給与が少なく、税額が引けない場合

- 給与の支払期間が不定期(例:給与の支払いが毎月ではない)の場合

- 普通徴収として扱う事業専従者の場合(個人事業主のみ該当)

- 退職者・退職予定者の場合(5月末日まで)

普通徴収を選択する場合、以下の切替理由書を提出してください。

上記のケースに該当しない場合は、順次特別徴収の指定(税額確定通知の送付)をさせていただきます。